Страховка от кризиса или Как вести себя на падающих рынках

23 сентября 2008

Просмотров: 3864

Доходность типовых

портфелей,

На 1 апреля 2022

Тип портфеля

общ.

год.

Консервативный

14,75%

-4,85%

Умеренный 1

33,12%

-4,87%

Умеренный 2

32,30%

-5,88%

Агрессивный

38,68%

-6,84%

23 сентября 2008

Просмотров: 3864

Сейчас все только и говорят, что о падении рынков, кризисе, банкротствах, убытках… Но мало кто говорит о позитивных моментах в сегодняшней ситуации. Какие тут могут быть позитивные моменты, спросите вы, если все так плохо? И я вам отвечу: падение рынка может быть позитивно для покупателей, то есть для инвесторов, которые намереваются совершить покупки.

Я не пишу в утвердительной форме только потому, что для осознания позитивности момента и, тем более для использования этого момента с выгодой для себя, необходимо остановиться, абстрагироваться от внешних раздражителей типа СМИ и панических настроений, окружающих вас людей и подумать… просто трезво подумать. На это в такой ситуации способны не многие, как показывает практика, поэтому, к сожалению, я не могу утвердительно говорить о позитивности момента для каждого человека.

Более того, для многих это падение рынка, как и многие другие падения в прошлом и будущем окажутся негативными событиями, потому что не смогли во время трезво оценить обстановку и предпринять или НЕ предпринять соответствующие действия.

Поэтому, прежде всего, призываю вас в критические моменты на рынке всегда отдавать предпочтение здравому смыслу и логике, а не эмоциям.

Итак, вы перестали смотреть новости по ТВ и слушать радио, ограничили поступление информации только средствами чтения (здесь можно фильтровать информацию на необходимую, просто полезную и совсем не нужную), перестали слушать

панически настроенных людей вокруг себя… Вот теперь с вами можно пообщаться на тему позитивности момента.

Что же делать, когда на рынке паника, биржу периодически закрывают, а вложенные в рынок год назад деньги таят на глазах?

ИНВЕСТИРОВАТЬ!

Да вы не ослышались, именно так: нужно инвестировать. Если же в момент падения рынка инвестировать нечего – ничего и не инвестируйте, главное – не обналичивайте существующие инвестиции на падении. Но инвестировать нужно

разумно.

Существует масса правил для успешного инвестирования, но я сейчас хочу сказать вам об этих:

1) Инвестировать нужно только в инструменты с приемлемым лично для себя уровнем риска

2) Диверсифицировать свой портфель (по рискам, валютам, компаниям, странам)

3) Инвестировать на длительный срок (от 5 лет)

4) Не продавать «хорошие» инвестиции на падении.

Как же инвестировать, когда каждый день цены все ниже и ниже? Как выбрать момент для покупки? Может завтра будет лучше, чем вчера? – это философские вопросы. Философские, потому что ни один человек не ответит вам на них с полной уверенностью в своей правоте. Но есть способ для решения этих вопросов – можно покупать и вчера и сегодня и завтра. Покупать небольшими долями через равные промежутки времени, когда рынок падает.

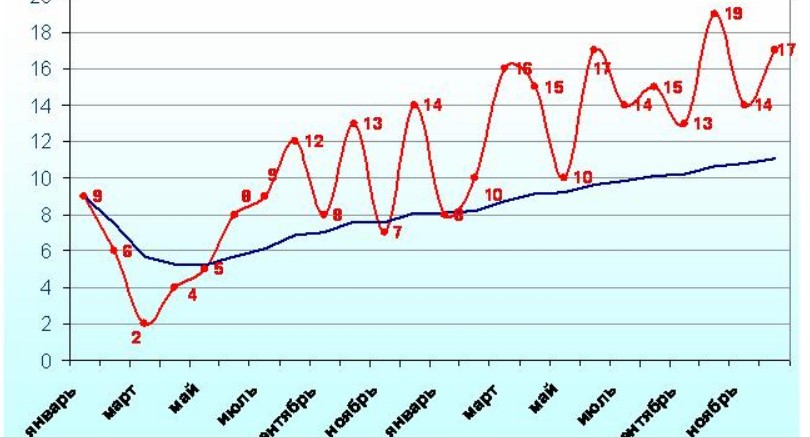

Например, 1 раз в неделю по 250 рублей или один раз в месяц по 1000 рублей. Таким образом, покупая все время на падающем рынке равными долями через равные промежутки времени, можно приблизить среднюю цену покупку по портфелю к минимуму. Этот эффект на профессиональном языке называют Cost Average Effect или Эффект средней цены. На графике ниже вы можете посмотреть, как действует этот эффект: красным цветом изображены колебания рыночной цены на актив, а синим – средняя цена покупки этого актива конкретным инвестором при условии, что он инвестирует равные суммы в каждый из периодов, обозначенных на красном графике точками с указанием

цены.

График «Эффект средней цены»

Ну и, конечно, прежде, чем начать осуществлять какие либо вложения необходимо ответить самому себе честно на следующие вопросы:

– Для какой цели мне нужны эти накопления? Может это накопления на покупку машины или другой покупки? А может это накопления на пенсию? Или это вовсе не накопления, а «страховой резерв», то есть сумма, которая может понадобиться к изъятию в любой момент?

– На какой срок я готов вложить эти средства, не изымая их? Ответ на этот вопрос очень пересекается с предыдущим вопросом, так как от целей инвестиции зависит их срок и даже право называться инвестицией как таковой .

– Есть ли у вас инвестиционный опыт?

– Вы скорее человек рискованный или не склонны к риску?

После ответов на данные вопросы – выработать индивидуальную инвестиционную стратегию (по рискам, валютам, компаниям, странам) и …. приступать к реализации.

Не забывайте, что миром уже давно изобретено средство против кризисов в стране, так называемая «страховка от кризиса». Знаете, как называется? ДИВЕРСИФИКАЦИЯ!

И самое главное – что бы ни происходило на рынке, не нужно паниковать и поступать необдуманно, нужно просто действовать и инвестировать согласно разработанной стратегии.

Если вы уже инвестировали ранее и ваша инвестиция в убытке, самое глупое что вы можете сделать сейчас – это продать её. Я здесь не имею в виду случаи, когда вы инвестировали в переоцененный актив, а сейчас рыночная цена соответствует его действительной стоимости – такое тоже бывает.

Если же с инвестицией фундаментально у вас все в порядке – или держите её до лучших времен (вы ведь долгосрочный инвестор?), или докупайте по описанной выше схеме.

Не забывайте, инвестируя разумно – вы может рассчитывать на доход выше банковских депозитов в долгосрочном периоде. Пропуская падения рынков для дополнительных покупок (оставляя покупки только на растущий рынок) – вы упускаете возможности, о которых в будущем будете сожалеть!

Немного статистики:

МИР

1987 год, 19 октября, «черный понедельник».

Индекс Dow Jones за день снизился на 22%. СМИ кричат яркими заголовками о кризисе, народ в панике. Массовые изъятия денежных средств с рынка.

1988 год, декабрь

Индекс Dow Jones вернулся к докризисному состоянию.

2007 год, октябрь

Индекс Dow Jones достиг исторического максимума. Рост относительно 1987 года составил более 800%.

Россия

1998 год, сентябрь

Индекс ММВБ на 29.09 составил 27,08 пунктов. За год падение составило около 73% (с начала расчета 22 сентября 1997, когда индекс ММВБ составлял 100 пунктов). На рынке паника, СМИ трезвонят о кризисе, массовые изъятия денежных средств с рынка.

1999 год, июнь

Индекс ММВБ на 30.06 составил 131,64 пункта. Те, кто спокойно переждал кризис, вернули вложенное и заработали. 2007 год, декабрь

Индекс ММВБ достиг исторического максимума – 1970,46 пунктов

Доходность относительно уровня сентября 1998 года – 7176%.

Кстати 22.09.2008 индексу ММВБ исполнилось ровно 11 лет. За все время своего существования с 22.09.1997 по 22.09.2008 индекс вырос с 100 до 1099,86 пунктов. С учетом всех падений доходность за 11 лет составила 999,86%.

Меня всегда немного удивляет, как пресса раздувает события, подобные сегодняшнему падению рынка. Кто-нибудь из вас когда-нибудь задумывался над тем, какие ежедневные колебания цен происходят на фондовом рынке? Эти колебания могут доходить до 5-10% – это то, на чем зарабатывают свои доходы спекулянты. Но об этом никто обычно не пишет, и громких заголовков не увидишь. А сколько потерь несут бизнесмены или инвесторы в так называемые «реальные активы» (недвижимость, яхты, металлы и прочие осязаемые активы) – и тоже тишина.

Хотя этому есть одно логическое объяснение: спекулянты, бизнесмены, инвесторы в «реальные активы», как правило, делают свои инвестиции осознанно и прекрасно понимают риски. На фондовом же рынке много неискушенных инвесторов, которых легко разогреть до массовой паники.

А ведь всего полтора года назад, когда индекс РТС достиг отметки 2400 пунктов, я не раз слышал такие слова: «Вот бы сейчас вернуться в то время, когда индекс был на отметке 1300 – я бы вложил все свои деньги в ПИФы или акции!» – говорит Владимир Савенок. Мечты и желания, как вы знаете, очень часто материализуются. И вот сегодня индекс РТС достиг желаемой отметки, но почему-то те, кто вчера грезил о такой ситуации, не спешит на фондовый рынок…

А все потому, что:

самый главный риск на фондовом рынке – это наш собственный страх.

Почему мы боимся?

НЕ ЗАБЫВАЙТЕ:

80% людей при неблагоприятной ситуации на фондовом рынке паникуют и начинают действовать необдуманно

Другие 20% людей в это время получают максимально-возможную доходность. Капитал предыдущих 80% перетекает к этим 20%

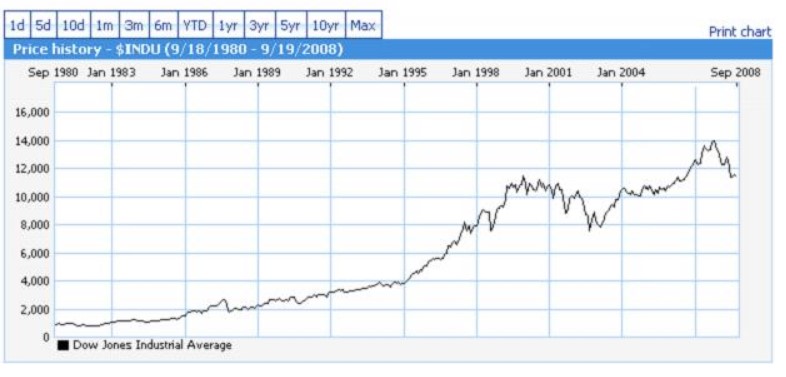

Динамика индекса Dow Jones с 1980 по 2008 гг. (по данным сайта moneycentral.msn.com)

И в заключение хочу всем вам пожелать пройти сегодняшнее падение на фондовых рынках, трезво оценивая ситуацию и используя её для эффективного преумножения собственного капитала! Рынки в долгосрочной перспективе всегда растут – это доказано, как теоретически, так и практически на примере рынков других стран. Посмотрите динамику того же Dow Jones:

Удачных Вам инвестиций!

Трансляция в записи

Вебинар Владимира Савенка

Как начать инвестировать без опыта и затрат времени в надежные и прозрачные российские инструменты

Подпишитесь на нашу рассылку

Раз в неделю мы будем присылать подборку статей по личному инвестированию с анализом трендов на мировых рынках и экспертными мнениями консультантов

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Личный капитал» не несет ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в настоящем материале, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.